Column

香港保険・オフショア投資情報

資産運用の基本1|香港保険・オフショア投資情報

2023.02.13

資産運用の基本1

世界的に物価上昇が続く中、日本でも昨年から物価上昇が続いており、普通預金口座にお金を寝かしておくだけではお金の価値が下がってしまうと感じた方も多いのではないでしょうか。このようなインフレ下では、インフレに勝てるような金融商品でお金に少しでも働いてもらい増やしていくことが大切です。

そこで今回から第三弾にわたり、『資産運用の基本』について解説していきます。

資産運用とは?

資産運用とは、自分が持っている資産(お金など)を、預金などの貯蓄や投資信託、株式、保険などの金融商品に投資して、効率よく増やすことです。

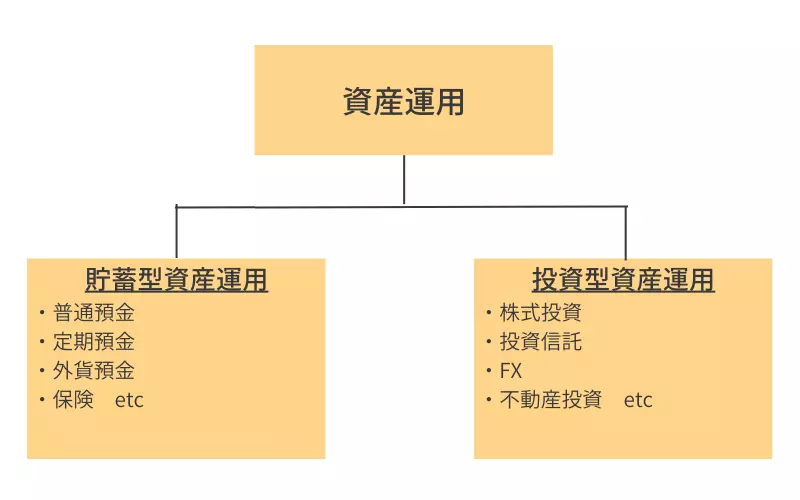

資産運用の種類

資産運用の種類は大きく分けて以下2種類あります。

貯蓄型資産運用(リスクが低い)

『貯蓄型資産運用』とは、元本保証あるいはリスクが低いものです。

普通預金や定期預金、ローリスクであるオフショア保険(貯蓄型保険)などが挙げられます。

「普通預金も資産運用なの?」と思いませんか?

普通預金でも利子がつけば資産は増えるので資産運用と言えます。しかし、日本の場合は超低金利やマイナス金利が続いているので金利で資産が増えることはほとんど望めません。

また普通預金は、リスクは低いですがインフレのリスクも含んでいます。

例えば3%インフレがおこったとしましょう。

昨年100万円だった車が、今年は103%! つまり車を買うために100万円普通預金で貯めていたつもりが今年はインフレで値上がりしたので買えなくなってしまうのです。

今年は特に物価が上昇していますが、そうなると預金の価値は相対的に目減りしていることになります。

投資型資産運用(リスクが高い)

一般的にイメージされる資産運用は、こちらの『投資型資産運用』でしょう。

リスクを取る代わりに、『貯蓄型資産運用』よりも高いリターンが得られる可能性があります。

例えば、株式投資や投資信託、不動産投資などが挙げられます。最近のオフショア投資商品の中には元本保証の積立型投資商品もあり、資産運用初心者の方に支持されています。

資産運用を始める際の注意点

資産運用を始めたいけど何から始めていいかわからない、失敗するリスクが怖いという方もいらっしゃると思います。しかし、何もしないリスクもあります。

特に昨今のインフレの状況下では、利息もほとんどつかない銀行口座にお金を置いておくだけでは、資産が減るリスクに直面していることになります。

確かに何も知らないまま資産運用を始めるのもリスクですので、第三弾にわたって、資産運用を始める際の注意点をお届けしていきます。

資産運用を始める際の3つの注意点

【第一弾】自分の資産を把握する

【第二弾】リスクを理解する

【第三弾】金額に関係なく目的や予算にあった運用する

【第一弾】自分の資産を把握する

もっとも大切なのは、まずご自身の資産を把握することです。

基本的に資産運用は無理なく目標の期間中、運用を継続することで資産を効率的に増やすことを目的としています。ご自身の余裕ある運用資産(お金)を把握しておらず、手元にお金が必要になり、泣く泣く道半ばで運用を辞めることになってしまうことが無いようにしましょう。

特に1つの財布でお金を管理していると、何にどれくらいお金を使っているのか、お金が増えているのか減っているのかわかりづらいですよね。

まずは、短期・中期・長期の3つに分けて整理してみましょう。

| 時期 | 短期(流動性) | 中期(安全性) | 長期(収益性) |

| 種類 | 日々の生活に必要なお金 | 使用用途が決まっているお金 |

しばらく使う予定がないお金 |

|

・住居費 |

・結婚資金 ・住居購入費 ・教育費 ・旅行代 等 |

・老後資金 ・万が一の備え ・余剰資金 等 |

|

| 運用例 |

・普通預金 |

・定期預金 ・学資保険 等 |

・投資信託 ・株 ・年金保険 等 |

1つ目の財布:日々の生活に必要なお金

こちらは最低3ヶ月分の生活費、余裕もって6ヶ月分は確保しましょう。

なぜ3~6ヶ月分の生活費かというと、万が一病気やけが、災害等で働けなくなった場合、生命保険や損害保険、会社員の方は健康保険から傷病手当金の給付金がありますが、実際に受け取れるまでに時間がかかることがあるからです。

そのため、収入のない期間に備えて生活費を蓄えておくことが大切です。またこのお財布のお金は決して資産運用に回さないようにしましょう。

2つ目の財布:使用用途が決まっているお金

こちらのお財布の中身は、人によって金額もバラバラだと思いますが、今後5年~10年の内に使うお金です。

学資保険や確定利回り等のリスクの低い短期~中期の保険や投資商品の場合は、こちらの財布の中から資産運用に回してもよいでしょう。

3つ目の財布:しばらく使う予定がないお金

最後に3つ目のお財布です。こちらはお財布1にも2を確保したうえで余ったお金ですね。

目安としては今後10年~15年以上手をつけなくてもよいお金です。

こちらのお金は資産運用に回し、しっかりと働いてもらいましょう。

さていかがでしたでしょうか。

まだお財布を分けていない方は、日々の支出を把握するのは意外と大変ですので、まずは毎日ではなく、毎週や毎月といった単位でざっくりと把握されるのもいいかもしれませんね。

お財布分けは資産運用を始める前に必要な、とっても大切な準備です。

しっかりとお財布を分けてから、資産運用を行いましょう。

次回、第二弾の記事では『資産運用のリスクとリターン』についてご説明していきます。

<保険をご検討の方>オンラインセミナー・個別相談はこちら

https://www.jafunds.com/contact/

***********

保険商品紹介はこちら

関連コラム

CATEGORY

人気記事

Contact